| 目前国内豆粕市场的上涨行情,表现为海外疫情扩散南美港口运输担忧、天气干燥引起南美大豆产量下调预期、国内大豆到货缩量、油厂开机率下降等多重共振反映。目前是南美大豆集中上量阶段,巴西雷亚尔大幅贬值,南北美大豆出口竞争仍存,也将制约美豆反弹空间,我国油厂在压榨利润较好驱动下继续大量采购巴西大豆,而巴西装船放慢促使我国大豆阶段供应偏紧,支撑短期国内豆粕市场价格走强预期,不过随着疫情好转后,中期大豆集中到港压力仍存,因此投资者需把握好节奏,波段反弹思路参与。后期需关注中国大豆到港节奏、南美产量前景及3月末将公布的USDA种植意向报告影响。 1、国内豆粕现货市场大幅上涨 市场担心疫情可能中断南美供应,且市场预期中国对美国商品的需求提高支撑现货市场价格上涨,截至2月23日,沿海豆粕价格集中在3040-3170元/吨一线,较上周五涨80-160元/吨,其中(天津3170-3200,山东3150-3170,江苏3100-3110,东莞3040-3060,广西地区3060-3100,福建3100-3120)。今日豆粕现货成交不大,但远月低价基差仍将吸引些成交。

2、海外疫情扩散南美港口运输担忧发酵 目前,中国仍倾向于大量采购具有价格优势的南美大豆,但海外疫情蔓延背景下,南美港口、工厂、物流均有可能受到影响,虽然巴西方面表示港口运转正常,但上周巴西频现港口工人罢工的计划,且阿根廷廷布斯镇的官员表示港口和工厂活动将会关闭至4月2日,增添了市场不确定性,因此南美港口运输担忧继续发酵利多短期豆类市场价格走势。不过需要注意的是我国仍在采购远期巴西大豆,疫情好转后仍面临大豆集中到港压力。

3、南美大豆产量有调整预期利多市场 目前仍处于南美大豆收获关键期,而干燥的天气也令部分机构开始下调大豆产量,巴西农业咨询机构AgRural公司称,截至3月12日,巴西2019/20年度大豆收获完成59%,比一周前提高9个百分点,比去年同期提高2个百分点。Conab在其3月份发布的报告中预计巴西大豆产量为1.242亿吨。USDA在3月份报告中预计巴西大豆产量将达到1.26亿吨的历史最高水平,同比增长8%,比2月份预测高出1%。而巴西咨询公司AgRural上周将其对巴西大豆产量的预测调整至1.243亿吨,比一周前预计的要少100多万吨。阿根廷布交所在其3月12日的周报中,将大豆产量预估下调至5200万吨,比早先预测调低了250万吨,比上年低了310万吨。

从未来一周南美大豆主产区天气来看,巴西南部作物产区几乎没有降雨迹象,干燥压力已导致南里奥格兰德州大豆作物产量前景下降,而中部和北部的农作物产区预计有雨;未来第1周,极小的降雨概率和温暖的天气将继续给作物生长带来压力。科尔多瓦、圣菲和布宜诺斯艾利斯北部大部分区域仍然干燥,气温接近低于正常水平。

4、关注3月末USDA大豆种植意向报告影响 美国大豆一般从4月下旬开始播种,6月中旬完成播种, 且2月份机构对美豆种植面积预估均较去年有所增加,但大幅低于2018年水平,2月份农业展望论坛预计2020/21年度美豆种植面积为8500万英亩,高于19年的7610万英亩,但低于18年的9010万英亩。2月27日Farm Futures的一项种植意向调查显示,美豆种植面积料为8,060万英亩,将较2019年的7610万英亩,高出5.9%,但低于2017年的9,010万英亩。分析机构Allendale Inc 在3月2日至3月13日对30个州的农户调查得出调查数据显示,美国2020年大豆种植面积预计为8.374万英亩,低于美国农业部(USDA)最新预估的8.500万英亩和2019年的7,610万英亩。接下来需关注3月底意向种植面积报告影响,未来北美大豆种植情况及天气将逐步成为市场关注的重点。

5、国内豆粕库存低位短期压榨量继续受限 压榨节奏决定阶段性的供应,当前油厂豆粕库存仍还处于较低水平,截止3月20日当周,国内沿海主要地区油厂豆粕总库存量32.57万吨,周比降幅26.06%,同比减少47.72%。3月份国内各港口进口大豆预报到港74船482.5万吨,疫情促使检疫环节时间增加,巴西装船较慢,4月份最新预估下调至680万吨,较上周预估降低50万吨,5月初步预估880万吨,较上周预估增30万吨,我国5 月份之前大豆到港量可能继续缩减,且未来两周大豆压榨将维持 150 万吨左右,豆粕市场供应面临紧张局面,市场情绪影响继续支撑短期价格偏强走势。不过当前油厂榨利较好,随着疫情好转大豆到港也将趋于充裕,国内压榨也将快速恢复,也将限制后期豆粕市场价格上涨空间。

6、生猪生产出现积极信号 2020年春节以来的重大突发公共卫生事件冲击养殖业生产及销售,集中补栏时间被动延后,生猪存栏继续处于低位水平,农业农村部2月份最新数据显示,能繁母猪存栏环比增长了 1.7%,这是连续 5 个月环比增长,较2019年9月份增长了10%。不过从实际的情况来看,三元留种占比较多,效率或打折扣,实质恢复情况仍需客观对待,目前中央利好政策的鼓励和各省生猪出栏任务的下达,地方政府高度重视恢复生猪产能,无论是养殖户还是规模猪场均在一定程度上增加后备母猪,后期随着养殖户防控能力的提升和各地利好政策的支持,养殖企业补栏将增速,中长期利好豆粕市场饲用需求的增加。 禽类市场来看,前期活禽禁运延缓禽类市场去库存,春节后禽蛋价格大幅下滑,鸡蛋产业受原料供应问题及低价影响,延缓淘汰且增加换羽量,这批换羽鸡将在3月下旬至4月开产,饲料需求将进一步增加。

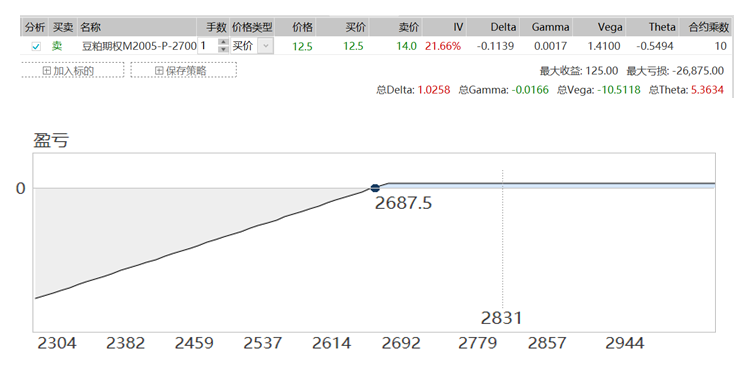

7、综合分析及操作建议 综合来看,短期南美疫情影响仍在发酵,4月中旬之前豆粕市场价格仍有走强空间,中期随着疫情好转,大豆到港量的增加,国内压榨利润较好情况下,压榨也将加快,届时粕价也将承压。期货市场来看,连粕2009合约震荡区间上移,短期有向3000一线运行的预期,短线偏多思路参与,买粕卖油套利持有;期权方面可考虑卖出M2005-P-2700策略,后期关注中国大豆到港节奏、南美产量前景及3月末将公布的USDA种植意向报告影响。

8、期权策略 (1)期权成交及持仓分析 截止至2020年3月23日,期权合约总成交229,814张,较上一交易日增加8.4%,总持仓508,122张,较上一交易日减少5.23%,成交持仓比45.23%。期权成交量认沽认购比43.72%,持仓量认沽认购比57.59%。

(2)波动率分析:

(3)期权策略-卖出看跌期权  责任编辑:刘文强 |

【免责声明】本文仅代表作者本人观点,与本网站无关。本网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。

本网站凡是注明“来源:七禾网”的文章均为七禾网 www.7hcn.com版权所有,相关网站或媒体若要转载须经七禾网同意0571-88212938,并注明出处。若本网站相关内容涉及到其他媒体或公司的版权,请联系0571-88212938,我们将及时调整或删除。

七禾研究中心负责人:翁建平

电话:0571-88212938

Email:57124514@qq.com

七禾科技中心负责人:相升澳

电话:15068166275

Email:1573338006@qq.com

七禾产业中心负责人:洪周璐

电话:15179330356

七禾财富管理中心

电话:13732204374(微信同号)

电话:18657157586(微信同号)

七禾网微信公众号 |  七禾网APP安卓&鸿蒙 |  七禾网APP苹果 |  沈良宏观 |  七禾调研 |  价值投资君 |

© 七禾网 浙ICP备09012462号-1 浙公网安备 33010802010119号 增值电信业务经营许可证[浙B2-20110481] 广播电视节目制作经营许可证[浙字第05637号]