老生常谈的一句话:选择比努力重要!一个懂得投资的人就会知道如何去运用所拥有的一切让自己站的更高,走的更远!盲目只会让你蹉跎了岁月、也浪费了金钱!

你的亏损原因在哪里?

我们投资求的是稳健操作,不是投机倒把!我们追求的是稳中有赢!而不是单纯刷单追求利益,持续盈利的窍门只有一个:等待时机,时机一到立刻:精!准!稳!一次成功的投资是由严格的心理控制、正确的资金管理以及过硬的技术功力所促成的结果!

1、操作盲目胆大

有些投资者从未认真系统地学习过投资理论技巧,贸然的进入期货市场,参与投资,其资金帐户的迅速贬值将是必然的选择。

2、持单缺乏底气

有些投资者恨不得,一旦入市,价格就向着有利于自己的方向运动,最好是大幅运动,实现一夜暴富的愿望。但是出现这种情况的概率很小。大多数情况下,入市后,市价总是好像跟自己作对似的,偏偏朝着自己的相反方向运动。这正是考验投资者忍耐力的时候,一定要严格按照原来的操作计划行事,千万不要像得了芝麻丢了西瓜的猴子一样,赚了一点蝇头小利就急忙抛出,往往会得不偿失。

3、机会把握模糊、因小失大

期货市场中有数不清的投资机遇,但是,投资者的时间、精力和资金是有限的,是不可能把握住所有的投资机会的,这就需要投资者有所取舍,严格按照交易系统执行。

4、情绪控制不到,缺乏主观立场

即使是一个聪明人,当他产生恐惧心理时也会变的愚笨。在期货市场中,恐惧常会使投资者的投资水平发挥失常,屡屡出现失误,并最终导致投资失败。因此,恐惧是投资者在市场中获取赢利的最大障碍之一。人非圣贤,由于市场风云莫测,投资者有时也难免会心浮气噪。这种焦躁心理是投资的大忌,它会使投资者操盘技术大打折扣,还会导致投资者不能冷静思考而做出无法挽回的错误决策。心理急切焦躁的投资者不仅容易失败,也容易灰心。很多时候投资者就是在心理情绪的影响下一败涂地。

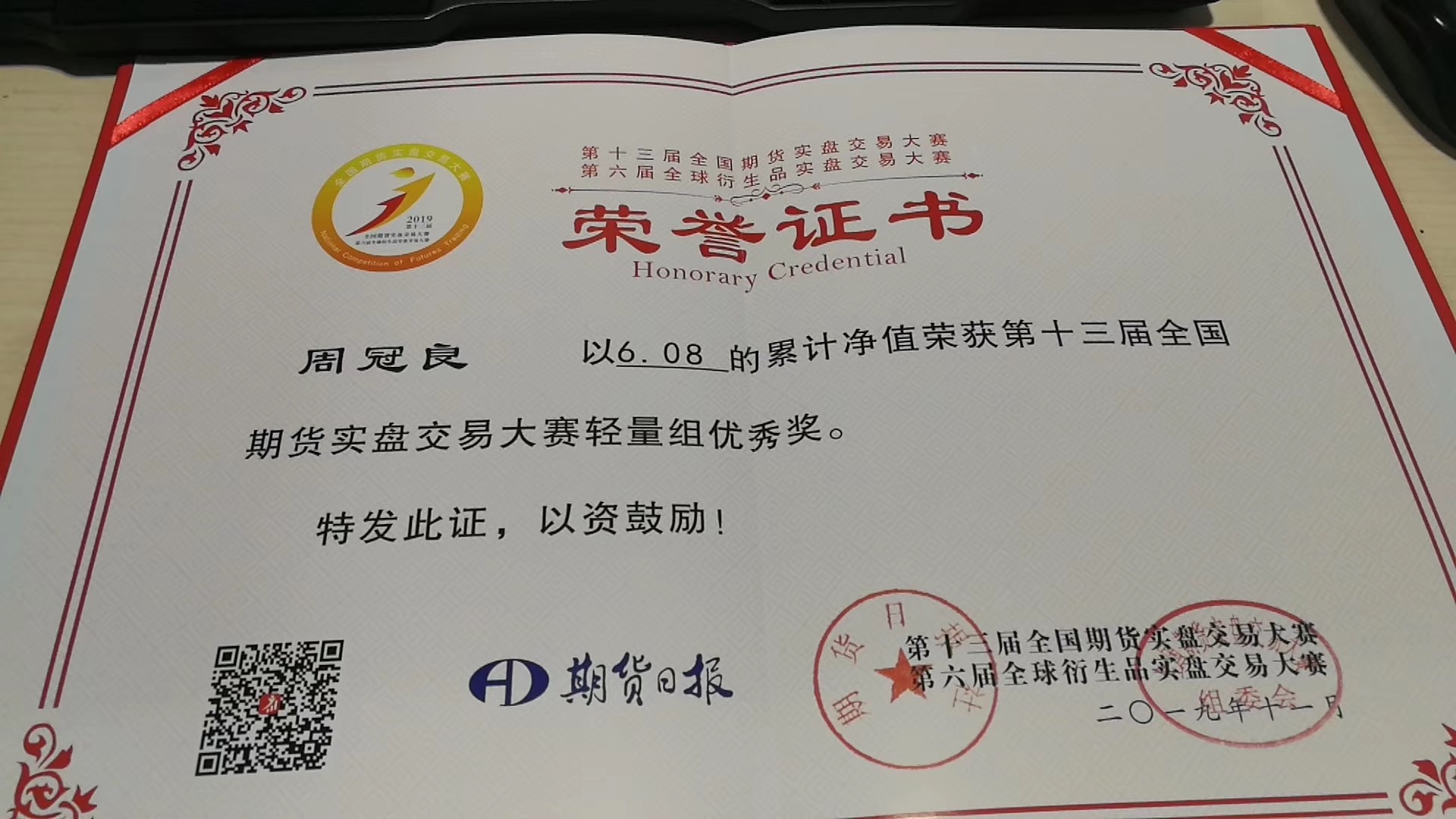

俗话说“读万卷书不如行万里路,行万里路不如名师指路”,全国期货日报比赛中,9个月6倍就是最好的证明!

湖南证监局特聘——周冠良

100%实战案例,手把手教会你9个月赚6倍!

全程详解操作技术视频

第1集:前言

1、盘手自我介绍、实盘业绩及投资理念

2、我是这么做的,而不是教你怎么做

3、规则以内无牛熊、规则之外无交易

4、结合实盘,进一步阐述理论

第2集:正确的盈利:铁矿第一波

1、交易系统/下单决策四大点:

①怎样选品种

②开多少仓位

③什么点位开仓

④什么点位平仓

2、技术派三大假设

第3集:正确的盈利:铁矿+焦炭

1、趋势交易必须面对的盈利回吐、原因

第4集:正确的盈利:白糖

第5集:正确的盈利:PP

第6集:错误的盈利:铁矿——趋势跟踪的要点

第7集:错误的盈利:白糖——错误的盈利会有什么影响

第8集:正确的亏损:热卷

第9集:正确的亏损:沥青

第10集:错误的亏损:沥青

第11集:总结(作者微信号,欢迎沟通)

1、趋势交易的优缺点

2、如何执行趋势交易

扫描下方二维码订阅以上视频课(2000元)

《七禾网专访周冠良全文》

七禾网1、周总您好,感谢您与七禾网进行深度对话。您2007年进入股市,也曾在券商任职,可以说对股票投资有很深的认识,为什么会决定转型期货投资的?

周冠良:相较于股市,期货市场可以多空双向、不能任性的停牌、不会被恶意财务造假所困扰(市值上千亿的超级大公司都如此、其他中小型上市公司更多),而且自带无息低杠杆。

七禾网2、您2014年从股市转到期市,交易时间并不长,您对期货市场的理解是怎么样的?

周冠良:期货市场是人性博弈的市场,贪嗔痴慢疑提现的淋漓尽致。因为财富波动剧烈、会导致精神压力陡增,所以一个期货交易者的一天,可能是正常人的3天甚至更长,这就需要在期货市场拼杀的人士,需要良好的定力,不夸张的说,期货市场亦是人生的修炼场。

七禾网3、在您从股市向期市转型的初期,其实并不顺利,伴随您的可以说是不断的失败与大量时间的耗费,那么是什么原因让您能够坚持下来?

周冠良:期货市场,理论上是一个能够让普通人实现自由的地方--财务和人生的双重自由,这种美好的愿望支撑着我一直在坚持着。

大学和研究生我都是金融专业,毕业后了从事十年证券交易,同时证券行业的职业生涯也让我有机会接触形形色色的投资者——从他人的失败和成功中获取经验。虽然我天赋很普通,但自己觉着算是一个能沉下心学习的人,也相信自己能够通过不断努力获得期货上的成功。

七禾网4、在长达3年的期市阵痛期,您每周花超过50小时的时间潜心研究,那么主要是做哪些研究?

周冠良:先是研究基本面,然后90%的时间花在对人性的研究、对自己的反省上。结合自己的人生经历、性格特点、人生目标还有期货市场特点,形成了一套多品种、多策略的交易模型,通过大量的回测,觉着能取得较好收益。

七禾网5、您目前打造的一套交易系统是从2017年下半年应用到现在,这两年多时间市场不断的发生变化,您觉得是否能一直适用?您在什么情况下会对交易系统进行调整?

周冠良:我觉得人性不会变,那么我的这套交易规则也能一直存在下去。目前不会对交易系统进行调整。

七禾网6、2019年您获得了155%的回报率,您对这样的结果满意吗?总结来看有哪些不足之处?

周冠良:对这样的结果挺满意的,算是对自己投资生涯的一种鼓励。说到不足之处的话,希望未来对交易品种的多样性能够增加。

七禾网7、从您2018-2019年的实盘资金曲线中我们发现净值起伏还是比较明显的,这在您的预期中吗?您可容忍的回撤幅度是多少?

周冠良:我坚信盈亏同源。我觉着交易者就像是渔夫,我们要面临多重风险。

1、系统风险,就像难以预测的天气,只要置身其中,都需要承担;

2、策略风险,这是成熟投资者相较于不成熟投资者的优势--成熟投资者可以通过执行正期望值的

3、较大的渔网才能捞到较大的鱼儿,这些回撤是预期之中的。

我能忍受50%的回撤,因为想要捞到更大的鱼儿。

七禾网8、2020年初由于疫情的影响,商品期货遭遇了黑天鹅行情,您的账户表现如何?遇到这种极端行情您的系统有什么应对方案?

周冠良:账户表现不佳,这也是最近在反思的地方,下次会在长假期前适当降低账户仓位。

七禾网9、您主要做趋势交易,其实这两年很多商品的趋势性并不好,在这种行情下,您会如何去发掘交易机会?

周冠良:趋势总会来临,尤其是长期震荡后,趋势会愈发明显。谈不上去发掘交易机会,我会“熬”,熬到其他趋势投资者都不愿意再坚守,那时候会有更丰厚的利润等着我。

七禾网10、在趋势交易的过程中,出现浮亏是常事,您如何对待?如果出现了大幅的浮亏,您是否会推翻交易计划执行一些减仓甚至平仓的操作?

周冠良:我想把期货当做事业来耕耘,趋势是我一辈子的好朋友好搭档,既然是朋友,我就要信任他,充分的信任他--无论是顺境还是逆境。

浮亏就像做生意需要的损耗,少不了的。想要长期盈利,我认为必须坚守盈亏同源的信仰不动摇,坚决执行正期望值的交易系统不动摇。

七禾网11、趋势交易中仓位的把控非常重要,您一般会用几成仓位?部分市场中的大咖通常是通过重仓一把行情成就投资人生,您对此怎么看?

周冠良:我始终认为,不能单看交易者期货账户的仓位,而应该看期货在家庭资产的配置。

比如交易者拥有100万的投资资产,只用10万元做期货,那么即便满仓亏完也无所谓;如果拿出100万做期货,那么30%仓位都挺高了。

我觉着期货应该是事业,而不是短期获取暴利的工具;期货应该是能让生活锦上添花的投资品种,而不是两眼巴巴指望着它能雪中送炭。

七禾网12、如果在交易过程中要进行加减仓,您的依据会是什么?

周冠良:根据理性的交易规则,而不是感性的随性而为。通常在非交易时间做好交易计划,不在盘中随意操作——这样做可以保持理性。

七禾网13、交易的过程中出现超预期的收益时,您是见好就收还是继续执行之前定的交易规则?

周冠良:必须继续执行交易规则。交易就像动物过冬,盈利时候就要敢于持有(准备好过冬的食物),毕竟震荡期(冬天严酷),没有足够的储备就会难受、甚至饿死。

七禾网14、随着国内期市的不断完善,商品的种类也逐渐丰富,您主要做哪些品种?选择品种的依据是什么?

周冠良:黑色系、化工和股指,少量农产品,依据是因为波动大,适合趋势交易。

七禾网15、近两年期货圈盛行“调研风”,基本面研究的比重也逐步在投资圈增加,您怎么看待基本面分析以及当前的现货产业调研?您的交易系统中基本面分析占据什么样的位置?

周冠良:基本面对于操作应该是有好处的,但是我觉着提升不明显,毕竟普通投资者获取精准信息难度大、对投资决策帮助有限。我基本不参考基本面分析。

七禾网16、从七禾网的了解来看,目前市场中大多数个人投资者都是以短线交易为主,您是否有参与短线交易?您怎么看待短线交易?

周冠良:在进入股市的前几年,我是乐此不疲的短线爱好者,但是亏多赢少。我觉着交易赚钱挺难挺累,但是短线既辛苦又难赚钱。

七禾网17、谈到交易,总离不开“人性的弱点”探讨,您作为行为金融学的拥簇者,如何看待“人性的弱点”?在交易的过程中又会如何规避乃至利用“人性的弱点”?

周冠良:逆向操作,能够让盈利的概率增加。

厌恶亏损--大多数人喜欢“斩断盈利,让亏损奔跑”,这是几百万年前老祖宗留下的基因,其实反着做可能会更好。

锚定效应--大多数热衷盯着盈亏数字,其实应该要关注未来走向;

羊群效应--大多数人人云亦云,其实更应该独立思考;

结果偏好--大多数人以盈亏定输赢,我觉着应该要以是否严格执行交易计划定对错;

小数法则--从小样本中总结,比如最近1年甚至半年交易情况来推测交易系统的好坏,可能时间周期比较短,不能适应完整牛熊周期检验。

还有很多我们习以为常的行为习惯,在生活中可能需要恪守,但是在交易中就应该反其道而行之。

七禾网18、投资圈每每都在关注许多“短期暴利”、“1年N倍”……等等亮眼的业绩表现,您如何看待这样的现象?在您眼中,怎么样才算是成功的期货交易员?

周冠良:盈亏同源,短期暴利的背面就是短期爆仓。我觉着这是人性使然,毕竟大家都想着快点赚钱,再快一点。 这是一个普通投资者的必然之路,我也是走过这条路的。

在我眼中,达到2个条件可算是成功的期货交易员:1,时间维度,过去7年的期货交易生涯中,有5年能够盈利,交易方式能够长期有效;2,体量维度,按照目前货币购买力,能够赚500万。

七禾网19、您信奉“无多无空、主观即错、着重即差、随波逐流”的投资理念,如何理解?

周冠良:跟随趋势,而不是预言趋势。不去盲目自负的“我觉得”,而是要让“市场觉得”。

人类一思考,上帝就发笑,不要试图轻易的以有限的数据和专业知识,去推测市场下一步的走势:毕竟对绝大多数人而言,这样做不仅很辛苦,而且往往加速亏损进度。

七禾网20、您贯彻的是“规则以内无牛熊、规则之外无交易”的交易信仰,那么利用程序化来完成是否会更加事半功倍?您对程序化交易怎么看?

周冠良:我是低频交易者,觉着没必要采用程序化交易。而且手动交易能让我更进一步观察市场走势。

七禾网21、您说要把期货当做事业,而不仅仅是赚快钱的手段,可能每个身处市场的人都会这样想,您怎么去执行?

周冠良:一方面从更长远的角度去思考(不以短期盈亏作为评判标准,而是以是否严格执行交易系统作为衡量),一方面把期货同事业类比(5年一倍,追求稳健)。

七禾网22、从您的经历中我们也看到为了成功,您花费了大量的时间,交了不少“学费”,那么通过您的总结能否给正处于“困境期”的投资者一些建议?

周冠良:努力比选择更重要:我觉着中长线投资比短线投资其实更快更稳。当然这个是根据性格、成长经历息息相关。

七禾网23、目前您也开始向机构化转型,运作基金产品和交易单账户会有很大的区别,特别是净值的平稳性方面,这您会如何来调整?是否会对交易系统、交易策略进行较大的改动?

周冠良:我会对资金管理提出更高要求:更保守的交易仓位,加仓动作必须在达到一定盈利后才执行。

七禾网24、在访谈的最后,也请您谈谈由于疫情的影响,很多商品板块的走势都将发生巨大的变化,您对2020年后面的行情怎么看?重点会关注及布局哪些商品和板块?

周冠良:可能股指期货能在2020年有一些机会,毕竟A股牛短熊长,适合趋势。

.jpg)

.jpg)

.jpg)